Neobanken gegen traditionelle Banken. Wie bauen Neobanken die Zukunft des Finanzsystems in der Welt auf?

Das schnelle Wachstum und die Entwicklung der Technologie führten zur Entstehung eines neuen digitalen Zeitalters. So wie die Quantentheorie stereotype Vorstellungen der Physik in Frage stellte und die allgemeinen Wahrnehmungen dem Realitätsverständnis herausforderte, bezweifeln die Neobanken wiederum das Bankensystem. Digitales Banking ist keine Theorie mehr. Es hat sich zu einem Teil unseres täglichen Lebens entwickelt[1].

In diesem Zusammenhang erhält das traditionelle Bankensystem Tag für Tag neue Herausforderungen von digitalen Banken (letztere nennen sich selbst Challenger-Banken), da sie den Weg für den Kunden wiederherstellen/nachbilden, Bankdienstleistungen zu nutzen, indem sie neue Möglichkeiten schaffen. Neu- oder Neobanken sind eine moderne Interpretation der Bankdienstleistungen. Im Gegensatz zu traditionellen Banken, die auch Online-Dienste anbieten können, sich jedoch in der Regel auf ihre physischen Filialen verlassen, sind Neobanken nur digitale Finanzinstitute. Angesichts des wachsenden Einflusses derNeobanken auf den Finanzmarkt wird erwartet, dass letztere die Wahrnehmung der Verbraucher von Finanzdienstleistungen verändern und zu starken Markttrends führen werden, insbesondere zu finanziellem Engagementund einer zunehmenden digitalen Präferenz statt Filialen. Für Neobanken ist der Markt jedoch auch ziemlich umkämpft und enthält viele Hindernisse.

Der Zweck dieser Studieist es, herauszufinden, ob das traditionelle Bankensystem stark genug ist, um der Konkurrenz durch Neobanken standzuhalten, welche der letzteren in Zukunft dominieren werden, ob ein vollständig digitales Bankensystem in naher Zukunft realistisch ist und auch welche Auswirkungen dieNeobanken auf das Weltfinanzsystem haben werden.

Neobanken gegen traditionelle Banken

FinTech-Startups transformieren bestehende Produkten und Dienstleistungen auf Basis von Kundenerfahrungen und vorhandenen Datenbanken vollständig, reduzieren die Betriebskosten und erhöhendie Effizienz der verwendeten Geschäftsmodelle mithilfe modernster Technologie. (Chappuis Halder, 2015)[2]

Als FinTech-Startups bieten Neobanken Bankdienstleistungen auf einer völlig anderen Ebene an, mit der Logik der digitalen Revolution. Das bedeutet, dass jeder, der ihre Dienste in Anspruch nehmen möchte, keine Bankfiliale besuchen oder Papierdokumente ausfüllen muss. Jeder Prozess ist zu 100% digitalisiert, und alles kann über der Website oder in der mobilen Anwendung der Bank erledigt werden. Was bedeutet, dass die Investition statt physische Filialen auf die Verbesserung der, Online-Services, der künstliche Intelligenz und ihre Risikobewertunginstrumente verwendet werden

Neobanken kommen in verschiedenen Formen.

- Neobanken mit einer Banklizenz. Diese Arten von Neobanken erhalten eine Banklizenz von der Zentralbank des Landes oder der entsprechenden Struktur. Unter ihnen sind “Atom” Bank, “Revolut” in Großbritannien und “N26” in Europa. Diese Banken wählenein bis drei grundlegende Dienstleistungen aus, die sie ihren Kunden angeboten werden können, und legen dabei Wert auf Qualität und Komfort. Zum Beispiel arbeitet “Revolut” hauptsächlich mit der Ausgabe von Kreditkarten mit interessanten Angeboten für Geldwechsel.[3]

- Neobanken, die mit einer lizenzierten Bank zusammenarbeiten. Das ist eine relativ einfachere Methode und geht in der Regel dem Erhalt einer Banklizenz voraus. Die britische Neobank “Monese” arbeitet auf ähnliche Weise. Sie verfügt über eine Lizenz zur Durchführung von Transaktionen mit elektronischem Geld anstelle einer Banklizenz und arbeitet mit einer Reihe europäischer Banken zusammen, die die Gelder der Kunden behalten, und so Banken zu Partnern anstelle von Wettbewerbern machen.

- Neobanken, dievon traditionellen Banken geschaffen wurden. Traditionelle Banken, die dem Tempo moderner Technologien und Innovationen folgen, beginnen, ihre Dienstleistungen über Neobanken zu erbringen. Als neues Produkt hat die “Kotak Mahindra” Bank in Indien ihre Neo-Banking-Dienstleistungen in Form der 811 Digital Bank eingeführt, die als separate Bank fungiert.[4]

Im Kampf gegen traditionelle Banken versuchen Neobanken, den Teil des Finanzmarktes zu erobern, an dem andere Banken versagt haben oder nicht genügend Aufmerksamkeit geschenkt haben. Das Target, der Umfang der Hauptverbraucher der von Neobanken erbrachten Dienstleistungen, sind daher:

- Vor allem, KMUs (kleine und mittlere Unternehmen) [5]. Diese Unternehmen hatten schon immer Probleme mit dem Zugang zu Finanzmitteln, und die KMU-orientierte Dienstleistungen von Neobanken haben bei letzteren großes Interesse geweckt. Diese Banken bieten im Gegensatz zu traditionellen Banken erschwingliche Kredite für kleine Unternehmen mit einem einfacheren und schnelleren Ansatz für den Kreditvergabeprozess.

- Kunden, die noch nicht von Banken bedient werden, einschließlich der jüngeren Generation

- Migranten, die in anderen Ländern arbeiten

- Freiberufler

Es sollte auch beachtet werden, dass Neobanken besondere Schritte unternehmen, um die Finanzkompetenz und die finanzielle Beteiligung zu verbessern. In Anbetracht der Tatsache, dass sie auch auf die jüngere Generation (bis 18 Jahre) abzielen und für einige Neobanken sie die Hauptkonsumenten sind, veröffentlichen letztere viele Videos und nützliche Materialien auf ihren Plattformen, um die Effizienz der Nutzung ihrer Dienste zu steigern. Abhängig von der Reichweite der Verbraucher weisen die beiden oben genannten Arten von Banken viele Unterschiede und Ähnlichkeiten in Bezug auf Dienstleistungen und ihre anderen Merkmale auf, darunter:

| [6] | Neobank | Traditionelle Bank |

| Kreditkarte | Je nach Typ | Ja |

| Maximale Einzahlungsbetrag | Durschnittlich | Sehr hoch |

| Banklizenz | Je nach Typ | Ja |

| Einlagensicherung | Je nach Typ | Ja |

| Filialen | Nein | Ja |

| Persönliche Kundenkommunikation | Nein | Ja |

| Anwendung | Ja | Abhängig von der Bank |

| Besonderes Merkmal | Mobilität | Stabilität |

| Zielmarkt | KMUs, junge Generation | Strukturen, Großunternehmen, breite Öffentlichkeit |

Wie aus Tabelle 1 zu ersichtlich ist , bieten Neobanken weitgehend die Dienstleistungen traditioneller Banken an, in einigen Fällen sogar mit größeren Vorteilen. Um die Unterschiede der letzteren in größerer Tiefe zu verstehen, werden wir eine SWOT-Analyse durchführen.

| Neobank | Traditionelle Bank

|

|

|

Stärke |

-Schnelle Geschwindigkeit

-Keine Kosten im Zusammenhang mit der Wartung des Filialnetzes der Bank -Niedrige Provisionen (einige Neobanken haben keine) -Einfachheit und Komfort -Verfügbarkeit neuer digitaler Tools zur klugen Verwaltung Ihrer Finanzen -Möglichkeit, das große Netz von Geldautomaten aufgrund der Zusammenarbeit mit einer großen Anzahl von Banken kostenlos zu nutzen [7] -24/7 Zugriff auf führende Chatbots |

–Vielseitige Interaktion mit Kunden – in Büros, Filialen sowie beim Einsatz digitaler Tools (E-Mail, SMS, Anwendung, Website)

-Großer Kundenstamm (Philippon, 2016) -Zuverlässige Kundenbeziehungen[8] -Vielfalt der angebotenen Dienstleistungen und große Auswahl |

|

Schwäche |

-Einseitige Zusammenarbeit mit Kunden durch den Einsatz digitaler Tools

-Hohe Kosten für IT und Online-Kundenservice -Geringes Vertrauen -Enges Leistungsspektrum (keine Autokredite, Hypotheken, sonstige Kredite) [9] |

-Hohe Verwaltungskosten

-Zusätzliche Kosten für den Kundenservice in Büros und Filialen -Lange Zeit, um Änderungen vorzunehmen und Entscheidungen zu genehmigen (Bürokratie) |

|

Möglichkeit |

-Einführung neuer Technologien und Innovationen

-Geografische Expansion des Online-Verkaufs -Erweiterung der Dienstleistungen durch Gewinnung neuer Kunden |

-Einführung neuer Technologien und Innovationen

-Eröffnung weiterer Büros in verschiedenen Regionen, um einen besseren Zugang zu gewährleisten |

|

Drohung |

-Cyber-Risiken

-Einfache Erscheinung konkurrierender neuer Banken auf dem Markt -Drohungen, im Vergleich zu den traditionellen Banken weniger reguliert zu sein [8] -Risiko einerlangfristigen Rentabilität aufgrund der niedriger Servicekosten umneue Kunden anzulocken [9] |

-Verlust der Marktposition -Reduzierung des Kundenstamms

|

Tabelle 2. Vergleichende SWOT-Analyse von Neobanken und traditionellen Banken

Aus der oben dargestellten Grafik können wir die Schlußfolgerung machen, dass beide Seiten genügend Möglichkeiten haben, ihre Wettbewerbsposition auf dem Markt einzunehmen, aber Neobanken sind schneller als traditionelle Banken, sie haben nicht das Problem der Bürokratie, die letztere behindert. Die bestehenden Schwächen werden im Laufe der Zeit tendenziell neutralisiert, was nicht über traditionelle Banken gesagt werden kann, die seit vielen Jahren im selben System operieren und Änderungen relativ langsam vornehmen. Die bestehenden Risiken aus Sicht der Neobanken sind besorgniserregender, da sie durch eine langfristig niedrige Rentabilität (trotz der großen Anzahl von Kunden kämpfen viele Neobanken um eine hohe Rentabilität oder einen allgemein normalen wirtschaftlichen Gewinn) aus dem Wettbewerb verdrängt werden können, was teilweise durch die Zunahme des Kundenstamms verhindert werden kann, wodurch die bestehenden Bedrohungen traditioneller Banken erweitert werden. Das niedrige Einkommensniveau kann durch verschiedene Faktoren erklärt werden. Erstens bieten digitale Banken nur ein Teilsystem von Bankdienstleistungen an, was ihr Umsatzpotenzial begrenzt. Trotz ihrer großen Kundenbasis verwenden die meisten von ihnen ihre Konten häufig für sekundäre Transaktionen.

Die Rolle von Neobanken im Finanzsystem und Entwicklungstrends

Da Neobanken den Finanzmarkt grundlegend verändern, ist es notwendig, ihre Auswirkungen und ihre Entwicklungsdynamik zu verstehen, die das zukünftige Bild des Finanzsystems zeigen.

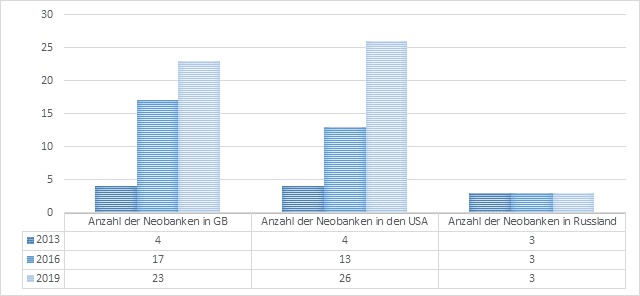

Tabelle1. Anzahl der Neobanken in Großbritannien, den USA und Russland [12]

Tabelle1 zeigt, dass die Gesamtzahl der digitalen Banken in den Finanzzentren der Welt (USA, Großbritannien) im Laufe der Jahre gestiegen ist. Und obwohl die Zahl der in Russland tätigen Neobanken gleich geblieben ist, haben letztere ihre Position auf dem Markt gestärkt und die Zahl der Kunden erhöht. Es ist anzumerken, dass die Gesamtzahl der Neobanken in 6 Jahren fast 18-mal von 9 auf 161 gestiegen ist[13]. Inzwischen nimmt die Gesamtzahl der traditionellen Banken weltweit ab․ In Großbritannien wurden kürzlich 96 Banken geschlossen[14], und in den USA ist die Zahl der traditionellen Banken gegenüber 2016 um 394 zurückgegangen[15], und in Europa wurden seit 2008 1.720 Banken geschlossen[16]. Der Rückgang der Zahl der Banken hat mehrere Ursachen, darunter die in den 1980er Jahren einsetzende Finanzkrise, die daraus resultierenden Zusammenschlüsse von Banken und der anschließende Rückgang[17] sowie technologische Entwicklungen, die die Kundenpräferenzen verändert haben und sich zu Kredit- und Zahlungsdiensten entwickeln[18], treiben traditionelle Banken zu strukturellen Veränderungen.

Es ist bemerkenswert, dass die ersten Neobanken in Großbritannien gegründet wurden. Im Jahr 2019 ergab Accenture’s Digital Banking Tracker, dass der Kundenstamm digitaler Banken in Großbritannien 20 Millionen erreicht hat, verglichen mit 7,7 Millionen im Jahr 2018 [19], während der Kundenstamm traditioneller Banken 13 Millionen beträgt. Das Volumen der Neobank-Einlagen für jeden Kunden beträgt 280 Pfund und übersteigt das Volumen traditioneller Banken. Die Kosten pro Kunde (£ 170) sind 120 höher als die Kosten für Neobanken (£ 50)[20]. Durch die Eroberung von Marktanteilen hatten Neobanken einen Einfluss auf die Zinssätze für Einlagen und Kredite und boten mehr Zinssätze an, die für ihr Ziel geeignet sind.[21]. Dieser Prozess begann im Jahr 2016, als das Kreditvermögen um 31,5% zunahm und die Big Five (Barclays, HSBC, Lloyds Bank, Royal Bank of Scotland und Santander) nach den von KPMG erhaltenen Daten um 4,9% fielen[22]. Im gleichen Zeitraum haben die “Big Five“ die Zinsdifferenz (Interest Rate Differential) für dreijährige Anleihen ausgeweitet, obwohl alle Banken im Januar 2016 im Vergleich zu den drei Jahren zuvor niedrigere Zinssätze angeboten haben. Dies beweist, dass Neobanken auch Auswirkungen auf den Investmentmarkt haben, da sie Bank- und Anlageprodukte an einem Ort / auf einer Plattform anbieten, was den Weg für den Kunden bequemer macht. Darüber hinaus, um neue Kunden zu gewinnen, müssen sich letztere keine Mühe scheuen, Produkte zu den günstigsten Zinssätzen anzubieten.

Als Verfechter von Neobanken und Fintech-Innovationen im Allgemeinen muss ich jedoch feststellen, dass letztere das Risiko haben, ihre Position in Zukunft zu verlieren und den Kampf mit traditionellen Banken zu verlieren, was nicht ignoriert werden sollte. Zuallererst gibt es das Problem der Rentabilität, das wir oben angesprochen haben. Wie lange können Neobanken Dienstleistungen mit eigenen Mitteln oder durch das Fundraising erbringen, insbesondere wenn die Einlagensätze infolge der Epidemie 2020 gesunken sind[23]? Wird sich das wachsende Interesse an ihnen in Vertrauen verwandeln und die Kunden werden vollständig zu diesen Banken wechseln und sich von ihren Konten bei traditionellen Banken verabschieden? Eine Reihe solcher Fragen kann nur im Laufe der Zeit geklärt werden, obwohl die Prognosen und Datenanalysen (unter Berücksichtigung der aktuellen Trends) positivsind.

Infolgedessen kamen wir zu dem Schluss, dass der Wachstumstrend seit der Gründung von Neobanken kontinuierlich ist und beispiellose Fortschritte in naher Zukunft nicht aufhören werden. Auf lange Sicht gibt es jedoch viele Bedrohungen, die verhindert werden können, indem jetzt Maßnahmen ergriffen werden-die Schritte sollten darauf abzielen, das Vertrauen des Kunden zu stärken und dessen Basis in einen Gewinn umzuwandeln.

Die Auswirkungen von Neobanken auf das Bankensystem sind jedoch nicht zu leugnen, da letztere den Markt aktiviert, die finanzielle Beteiligung der Bevölkerung ausgeweitet, den Wettbewerb verschärft und traditionelle Banken herausgefordert haben, was dazu führte, dass sich Banken Kunden mit einer neuen Struktur und neuen Geschäftsmodellen vorstellen.

[1] Neobanking 2.0: Global Deep Dive 2020 – Bericht von MEDICI https://gomedici.com/neobanking-2-0-global-deep-dive-2020-report-by-medici [2] Chappuis Halder (2015). “Wie können FinTechs und Finanzinstitute zusammenarbeiten?” Chappuis Halder, Co. [3] https://www.revolut.com/en-LT/credit-cards [4] https://teknospire.com/neo-banking-exclusive-digital-bank/ [5]https://psm7.com/mobilnye-banki/neobanki-i-klassicheskie-banki-bitva-titanov-ili-david-protiv-goliafa.html [6] https://www.calendata.com/2019/05/ewallet-vs-neobank-vs-digitalbank.html [7]https://www.fintechfactory.eu/post/disrupting-banking-how-neobanks-are-changing-the-financial-industry [8] https://repositorio.ucp.pt/bitstream/10400.14/25884/1/Thesis_Sara_Santos_152416071.pdf [9]https://www.pwc.in/consulting/financial-services/fintech/fintech-insights/neobanks-and-the-next-banking-revolution.html [10]https://www.thebalance.com/what-is-a-neobank-and-should-you-try-one-4186468#:~:text=Neobanks%20are%20financial%20technology%20firms,sake%20of%20being%20cutting%2Dedge [11]https://medium.com/datadriveninvestor/neobanking-is-the-future-of-banking-here-469148216d15 [12] Daten sind unter https://neobanks.app/ sowie auf einzelnen Neobank-Websites verfügbar [13] https://gomedici.com/neobanking-2-0-global-deep-dive-2020-report-by-medici [14] https://thebanks.eu/banks-by-country/United-Kingdom –Liste der Banken im Vereinigten Königreich [15]https://www.statista.com/statistics/184536/number-of-fdic-insured-us-commercial-bank-institutions/?fbclid=IwAR1QeV4TVXQYdRiBJhr_su-4xSHk5VfAVhXwaJC4qbKTQtEcnIvPjaQTC2Q [16]https://ec.europa.eu/eurostat/cache/digpub/european_economy/bloc-3d.html [17]https://www.richmondfed.org/~/media/richmondfedorg/publications/research/economic_brief/2015/pdf/eb_15-03.pdf [18]https://www.stlouisfed.org/on-the-economy/2018/february/why-banks-shuttering-branches [19]https://www.uktech.news/news/uk-neobanks-near-20-million-customers-but-customer-and-deposit-growth-rates-slow-20200224 [20]https://newsroom.accenture.com/news/uk-digital-only-banks-on-track-to-triple-customers-to-35-million-in-the-next-12-months-finds-new-research-from-accenture.htm [21]https://www.theadviser.com.au/breaking-news/40134-neobank-makes-second-home-loan-rate-cut [22] https://assets.kpmg/content/dam/kpmg/pdf/2016/05/challenger-banking-report-2016.PDF [23]https://www.forbes.com/sites/madhvimavadiya/2020/05/11/is-covid-19-being-used-a-scapegoat-for-neobanks-recent-sluggish-growth/#27d722121dbeReferenzen

1.Neobanking 2.0: Global Deep Dive 2020 – Report By MEDICI https://gomedici.com/neobanking-2-0-global-deep-dive-2020-report-by-medici 2.Chappuis Halder (2015). “How can FinTechs and Financial Institutions work together?” Chappuis Halder, Co 4.Is COVID-19 Being Used As A Scapegoat For Neobanks’ Recent Sluggish Growth? https://www.forbes.com/sites/madhvimavadiya/2020/05/11/is-covid-19-being-used-a-scapegoat-for-neobanks-recent-sluggish-growth/#26e0b4341dbe https://assets.kpmg/content/dam/kpmg/pdf/2016/05/challenger-banking-report-2016.PDF https://www.calendata.com/2019/05/ewallet-vs-neobank-vs-digitalbank.html https://repositorio.ucp.pt/bitstream/10400.14/25884/1/Thesis_Sara_Santos_152416071.pdf https://www.stlouisfed.org/on-the-economy/2018/february/why-banks-shuttering-branches https://www.theadviser.com.au/breaking-news/40134-neobank-makes-second-home-loan-rate-cut 20. A new landscape: Challenger banking report, KPMG, May 2018 https://assets.kpmg/content/dam/kpmg/pdf/2016/05/challenger-banking-report-2016.PDF https://teknospire.com/neo-banking-exclusive-digital-bank/ https://www.scottishpacific.com/news-articles/what-are-neobanks-and-what-do-they-mean-for-smes/ https://www.consultancy.uk/news/24070/neobanks-struggle-to-turn-popularity-into-profit https://fincog.nl/blog/15/the-profitability-challenge-for-challenger-banksBibliographie

Autorin: Hermine Fanyan © Alle Rechte vorbehalten.

Übersetzerin: Satenik Harutyunyan