Բախվելով համաշխարհային պահանջարկի և հումքային ապրանքների գների անկման աննախադեպ շոկին, կապիտալի արտահոսքին, մատակարարման ցանցի խոշոր խափանումներին և համաշխարհային առևտրի ընդհանուր անկմանը՝ շատ զարգացող շուկաներ և զարգացող տնտեսությունների (EMDEs) արժույթներ կտրուկ թուլացել են: Արդյո՞ք արժութային այս տատանումները կաջակցեն այդ տնտեսությունների վերականգնմանը:

Հիմնվելով նոր տվյալների բազայի վրա ՝ ԱՄՀ աշխատակազմի կողմից ներկայացված գրության մեջ ներառված հետազոտությունները ցույց են տալիս, որ ավելի թույլ արժույթներից կարճաժամկետ շահույթը կարող է սահմանափակ լինել: Սա հատկապես վերաբերում է զարգացող երկրներին, որտեղ ֆիրմաները գնահատում են իրենց միջազգային վաճառքը և իրենց ֆինանսավորում են մի քանի արտարժույթով, մասնավորապես՝ ԱՄՆ դոլարով, որը սովորաբար անվանվում է գերիշխող արժույթով գնագոյացում և գերիշխող արժույթով ֆինանսավորում:

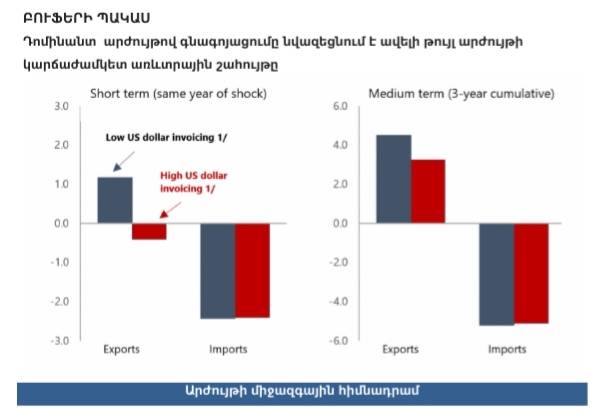

Դոմինանտ արժույթների, ինչպիսին ԱՄՆ դոլարն է, գերակայությունը ֆիրմաների գնագոյացման որոշումների մեջ, փոխում է առևտրային հոսքերի արձագանքը փոխանակային կուրսերի նկատմամբ:

Դոմինանտ արժույթով գնագոյացում

Հիմնական ենթադրությունը, որն ընկած է փոխարժեքի ավանդական տեսության հիմքում, այն է, որ ֆիրմաները գները սահմանում են իրենց արժույթներով: Արդյունքում, հայրենական արտադրված ապրանքներն ու ծառայությունները դառնում են ավելի էժան առևտրային գործընկերների համար, երբ ազգային արժույթը թուլանում է, ինչը հանգեցնում է պահանջարկի և, հետևաբար, արտահանման աճի: Նմանապես, երբ երկրի արժույթը արժեզրկվում է, ներմուծումը տեղական արժույթով դառնում է ավելի թանկ ՝ ստիպելով սպառողներին ավելի քիչ ներմուծել հօգուտ հայրենական ապրանքների: Այսպիսով, եթե գները սահմանված են արտահանողի արժույթով, ապա ավելի թույլ արժույթը կարող է օգնել ներքին տնտեսությանը վերականգնվել բացասական շոկերից:

Այնուամենայնիվ, հայտնվում են ավելի շատ ապացույցներ այն մասին, որ համաշխարհային առևտրի մեծ մասը կատարվում է մի քանի արժույթներով, հատկապես ԱՄՆ դոլարով՝ առանձնահատկություն, որը կոչվում է գերիշխող գնագոյացում կամ գերիշխող արժույթի պարադիգմ: Փաստորեն, երկրների միջև ԱՄՆ դոլարով առևտրային հաշիվների ծավալը գերազանցում է ԱՄՆ-ի հետ առևտրի նրանց մասնաբաժինը: Սա հատկապես վերաբերում է զարգացող երկրներին, և հաշվի առնելով դրանց աճող դերը համաշխարհային տնտեսության մեջ, այն ավելի ու ավելի կարևոր է միջազգային արժութային համակարգի համար:

Եվրոյի ներդրումն ի սկզբանե որոշ չափով թուլացրեց ԱՄՆ դոլարի գերիշխող դերը, բայց վերջինս այդ ժամանակից ի վեր մնում է գործնականում անփոփոխ: Այլ պահուստային արժույթները սահմանափակ դեր են խաղում: Գերիշխող արժույթի գները տարածված են ինչպես ապրանքային առևտրում, այնպես էլ ծառայությունների ոլորտում, չնայած որ վերջինս ավելի քիչ տարածված է, հատկապես որոշ ոլորտներում, ինչպիսին է՝ զբոսաշրջությունը:

Դոմինանտ արժույթների գերակայությունը, ինչպիսին է ԱՄՆ դոլարը, ֆիրմաների գնագոյացման որոշումների մեջ փոխում է առևտրի հոսքերի արձագանքը փոխարժեքների նկատմամբ, հատկապես կարճաժամկետ կտրվածքով: Երբ արտահանման գները սահմանվում են ԱՄՆ դոլարով կամ եվրոյով, ազգային արժույթի արժեզրկումը չի դարձնում ապրանքներն ու ծառայությունները ավելի էժան արտասահմանյան գնորդների համար՝ կարճաժամկետ հեռանկարում ստեղծելով փոքր խթան պահանջարկը մեծացնելու համար: Այսպիսով, զարգացող երկրներում, որտեղ դոմինանտ արժույթով գնագոյացումը ավելի տարածված է, արտահանման ծավալների արձագանքը փոխարժեքին ավելի մեղմ է, ինչպես և ազգային փոխարժեքի կարճաժամկետ արժևորումը:

Առևտրային գներում ԱՄՆ դոլարի օգտագործման ևս մեկ կարևոր նշանակությունն այն է, որ ԱՄՆ դոլարի համաշխարհային արժևորումը ունի առևտրի կարճաժամկետ սահմանափակող հետևանքներ: Դա պայմանավորված է նրանով, որ ԱՄՆ դոլարի նկատմամբ այլ երկրների արժույթների թուլացումը հանգեցնում է ազգային արժույթով ներմուծման թանկացման, ինչպես Միացյալ Նահանգներից, այնպես էլ այլ երկրներից, և, հետևաբար, նրանց նկատմամբ պահանջարկի նվազմանը:

Դոմինանտ արժույթով ֆինանսավորում

ԱՄՆ դոլարի տարածվածությունը նաև զարգացող երկրներում կորպորատիվ ֆինանսավորման առանձնահատկություններից է: «Գերիշխող արժույթով ֆինանսավորում» հատկությունը նշանակում է, որ փոխարժեքի տատանումները կարող են նաև ազդեցություն ունենալ ֆիրմաների հաշվեկշռի վրա, ինչը գրականության մեջ լայնորեն ուսումնասիրված երևույթ է: Արժեզրկումը, որը մեծացնում է ընկերության պարտավորությունների արժեքը իր եկամուտների համեմատ, թուլացնում է նրա հաշվեկշիռը և խոչընդոտում նոր ֆինանսավորման հասանելիությանը, քանի որ ֆիրմաների վճարունակությունը նվազում է: Այնուամենայնիվ, այս էֆեկտը կախված է այն արժույթից, որով եկամուտները ստացվում են, այսինքն ՝ եկամուտներն արտարժույթով են, թե տեղական արժույթով:

Արտահանող ձեռնարկությունները, որոնք օգտագործում են ԱՄՆ դոլարը կամ եվրոն ինչպես գնագոյացման, այնպես էլ ֆինանսավորման համար, «բնականաբար պաշտպանված են», քանի որ փոխարժեքները տատանվում են, երբ պարտավորությունները և եկամուտները համընկնում են: Սա նշանակում է, որ արտարժույթով ֆինանսավորումը պակաս անհանգստացնող է, երբ կենտրոնացած է արտահանող ընկերություններում: Այնուամենայնիվ, ներմուծող ընկերությունների եկամուտներն ու պարտավորությունները, որպես կանոն, չեն համընկնում, և փոխարժեքի տատանումները բերում են հաշվեկշռի էֆեկտների, որոնք կաշկանդում են ֆինանսավորումը և ներմուծման ծավալները: Դոմինանտ արժույթով ֆինանսավորումը հակված է ուժեղացնել երկրի արժեզրկման ազդեցությունը նրա ներմուծման վրա:

ԱՄՆ դոլարի լայնածավալ օգտագործումը կորպորատիվ ֆինանսավորման մեջ նշանակում է նաև, որ ամերիկյան դոլարի ընդհանուր ամրապնդումը կարող է գլոբալ ճնշող ազդեցություն ունենալ ներմուծող ընկերությունների հաշվեկշիռների վրա:

Դոմինանտ արժույթները և Մեծ ինքնամեկուսացումը

Դոմինանտ արժույթների վերաբերյալ մեր վերլուծությունը ենթադրում է, որ զարգացող երկրների արժույթների թուլացումը դժվար թե կարճաժամկետ կտրվածքով նրանց տնտեսություններին էական խթան հաղորդի, քանի որ արտահանման մեծ մասի պատասխանը կլռեցվի՝ կապված առաջարկի և պահանջարկի խափանումների հետևանքով առևտրի ֆիզիկական ծավալի տատանումների հետ: Մինչդեռ հիմնական ոլորտները, ինչպիսին է տուրիզմը, որոնք սովորաբար ավելի շատ կպատասխանեին փոխարժեքի տատանումներին, հավանաբար կվատթարանան COVID-ի հետ կապված զսպման միջոցառումների և սպառողների վարքագծի փոփոխությունների հետևանքով:

Բացի այդ, ԱՄՆ դոլարի գլոբալ ամրապնդումը, որը հիմնականում արտացոլում է փախուստը դեպի ապաստան-ակտիվներ, հավանաբար կխթանի գլոբալ առևտրատնտեսական ակտիվության կարճաժամկետ անկումը, քանի որ վաճառվող ապրանքների և ծառայությունների ներքին գների աճը և ներմուծող ձեռնարկությունների համար բացասական հաշվեկշռի հետևանքները հանգեցնում են երկրների միջև ներմուծման պահանջարկի նվազման, բացի ԱՄՆ-ից:

Փոխանակային կուրսերը նախկինի նման շարունակում են դեր խաղալ կապիտալի արտահոսքի ճնշումների զսպման և միջնաժամկետ հեռանկարում վերականգնմանն աջակցելու հարցում, սակայն ներքին տնտեսությանը աջակցելու համար կարճաժամկետ հեռանկարում անհրաժեշտ է այլ քաղաքական լծակների օգտագործում, ինչպիսիք են հարկաբյուջետային և դրամավարկային խթանները, այդ թվում՝ ոչ ավանդական գործիքները:

Թարգմանիչ՝ Նարինե Պետրոսյան (Narine Petrosyan) © Բոլոր իրավունքները պաշտպանված են: