Դրամավարկային և ֆինանսական կայունության էությունը

Դրամավարկային քաղաքականությունը փողի առաջարկի կամ փողի գնի (տոկոսադրույքի) կարգավորման գործընթացն է: Դրամավարկային քաղաքականության միջոցով իրագործվում են այնպիսի նպատակներ, որոնք ուղղված են կայուն տնտեսական աճի և մակրոտնտեսական կայունության ապահովմանը: Վերջին 40 տարվա ընթացքում դրամավարկային քաղաքականության իրականացումն ունեցել է զարգացման մի շարք փուլեր և ներկայումս գրեթե բոլոր երկրները, այդ թվում անցումային տնտեսությամբ, քաղաքականության կարգավորման ուղղակի գործիքներից՝ տոկոսադրույքների և դրամական ագրեգատների ուղղակի կարգավորումից, անցում են կատարել անուղղակի վերահսկման համակարգին՝ դրամական շուկայում տոկոսադրույքների կարգավորման միջոցով:

Ընդհանրապես, դրամավարկային քաղաքականության մշակման գործընթացը ներառում է հետևյալ երեք փուլերը.

Իրենց տրամադրության տակ գտնվող դրամավարկային քաղաքականության գործիքների միջոցով կենտրոնական բանկերը վերահսկում են դրամավարկային քաղաքականության գործառնական և միջանկյալ նպատակների վարքագիծը, որն էլ արտացոլվում է կենտրոնական բանկի վերջնական նպատակի ցուցանիշում: Դրամավարկային քաղաքականության իրականացման այս շղթայի մեջ էական նշանակություն ունի միջանկյալ նպատակը, կամ դրամավարկային քաղաքականության «անվանական խարսխը»: Պատմության տարբեր ժամանակահատվածներում կենտրոնական բանկերը որպես դրամավարկային քաղաքականության «անվանական խարսխ» են ընտրել փոխարժեքը, փողի ագրեգատները, իսկ սկսած 1990-ական թվականներից՝ գնաճի կանխատեսվող մակարդակը, և դրամավարկային քաղաքականության ռազմավարությունները համապատասխանաբար անվանել՝ «փոխարժեքի նպատակադրման», «փողի ագրեգատների նպատակադրման» կամ «գնաճի նպատակադրման» ռազմավարություն:

Հայաստանի և աշխարհի շատ երկրների կենտրոնական բանկերի դրամավարկային քաղաքականության նպատակը գների կայունության ապահովումն է, իսկ որպես միջանկյալ նպատակ՝ գնաճի կանխատեսվող մակարդակը, սակայն ոչ մեծ թիվ են կազմում նաև այլ նպատակադրումները, ինչպիսիք են՝ տնտեսական կայունությունը, լրիվ զբաղվածությունը կամ արժույթի կանունությունը: Օրինակ, Ավստրալիայի ռեզերվային բանկը դրամավարկային քաղաքանության նպատակ է սահմանել արժույթի կայունությունը, լրիվ զբաղվածությունը և երկրի բնակչության տնտեսական բարեկեցության ապահովումը միաժամանակ:

Ֆինանսական կայունության կարևորությունը

Ինչպես դրամավարկային քաղաքականության, այնպես էլ ֆինանսական կայունության ապահովման պատասխանատու մարմին են համարվում երկրների ազգային/կենտրոնական բանկերը: Սակայն, պետք է նշել, որ ի տարբերություն դրամավարկային կայունության, որի արմատները շատ ավելի խորն են, ֆինանսական կայունության կարևորության հարցն ակտուալ դարձավ 2007թ. համաշխարհային ֆինանսատնտեսական ճգնաժամից հետո, երբ պարզ դարձավ, որ առանձին ֆինանսական կազմակերպությունների կարգավորմանն ու վերահսկմանն ուղղված երկրների քաղաքականությունը չի բավարարում ամբողջ ֆինանսական համակարգի կայունությունն ապահովելու համար:

Համաշխարհային բանկի բնորոշմամբ կայուն ֆինանսական համակարգն ապահովում է ռեսուրսների արդյունավետ բաշխումը, ֆինանսական ռիսկերի կառավարումը, լրիվ զբաղվածության պահպանումը և իրական կամ ֆինանսական ակտիվների գների հարաբերական տատանումների վերացումը, որն ազդում է դրամավարկային կայունության կամ զբաղվածության մակարդակի վրա:

Վերջին ֆինանսատնտեսական ճգնաժամը մատնանշեց, որ միայն կենտրոնական բանկերի հիմնական գործիքը՝ տոկոսադրույքը, և գործող կարգավորող ու վերահսկող ռեժիմները «թույլ են»՝ ֆինանսական ոլորտում համակարգային ռիսկերի կանխման կամ կլանման համար: Հետևաբար, անհրաժեշտություն առաջացավ ստեղծել ևս մեկ օղակ, որն ավելի ընդլայնված գործիքակազմով կկրարողանա ժամանակին արձանագրել և կանխել համակարգային ռիսկ առաջացնող երևույթները:

Ֆինանսական կայունության ցուցանիշներն ու առանձնահատկությունները Հայաստանում

Ֆինանսական կայունության ցուցանիշները երկրի ֆինանսական համակարգի, նրա կորպորատիվ հատվածի և տնային տնտեսությունների ֆինանսական առողջությունն ու կայունությունը բնութագրող վիճակագրական ցուցանիշների ամբողջություն են: Բոլոր երկրների ֆինանսական կայունության ցուցանիշները հրապարակվում են Արժույթի միջազգային հիմնադրամի կայքում: Հայաստանում կենտրոնական բանկի կողմից մշտադիտարվկում և Արժույթի միջազգային հիմնադրամին են ներկայացվում յոթ ցուցանիշներ:

Աղյուսակ 1. Ֆինանսական կայունության ցուցանիշները Հայաստանում

| 1 | Նորմատիվային ընդհանուր կապիտալի հարաբերությունը ռիսկով կշռված ակտիվներին |

| 2 | Նորմատիվային հիմնական կապիտալի հարաբերությունը ռիսկով կշռված ակտիվներին |

| 3 | Չաշխատող վարկերի հարաբերությունը ընդհանուր վարկերին |

| 4 | Շահութաբերությունն ըստ ակտիվների |

| 5 | Շահութաբերությունն ըստ կապիտալի |

| 6 | Բարձր իրացվելի ակտիվների հարաբերությունն ընդհանուր ակտիվներին |

| 7 | Բարձր իրացվելի ակտիվների հարաբերությունը ցպահանջ պարտավորություններին |

Ինչպես նկատում ենք, ՀՀ-ում ֆինանսական համակարգի կայունության ցուցանիշները վերաբերում են միայն բանկային համակարգին: Սակայն, սա կարելի է հիմնավորել նրանով, որ Հայաստանում բանկերը կազմում են ֆինանսական համակարգի 84.1%-ը, այսինքն դիտարկելով միայն բանկային համակարգի վարքագիծը՝ հնարավոր է էական պատկերացում ունենալ նաև ՀՀ ֆինանսական համակարգի վերաբերյալ:

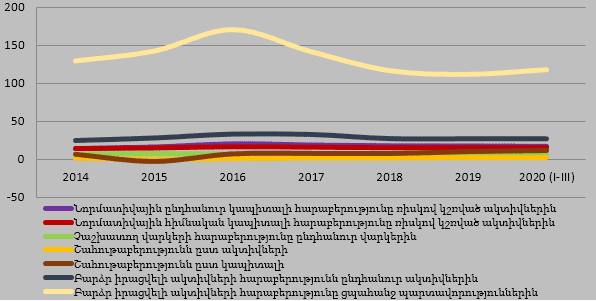

Ինչպես տեսնում ենք գծապատկեր 1-ից, այս ցուցանիշները Հայաստանում էական տատանումների չեն ենթարկվում: ՀՀ Կենտրոնական բանկի խորհրդի 2007 թվականի փետրվարի 9-ի թիվ 39Ն որոշմամբ սահմանվել է «Բանկերի գործունեության կարգավորումը, բանկային գործունեության հիմնական տնտեսական նորմատիվներ, Կանոնակարգ 2-ը», որով բանկերին ներկայացվող տնտեսական նորմատիվներն ավելի բարձր են, քան Բազել II և Բազել III-ով ներկայացվող պահանջները: Ընդհանրապես, ՀՀ կենտրոնական բանկը ֆինանսական համակարգի կարգավորումն ու վերահսկումն իրականացնում է բավական «խիստ» նորմատիվներով, և այս մոտեցումը նույնիսկ արդարացրել է իրեն, քանի որ 2008-2009թթ. ֆինանսատնտեսական, 2014-2015թթ. արժութային ճգնաժամերը ցույց տվեցին, որ բանկային և ֆինանսական համակարգերը Հայաստանում ունեն կայուն հիմքեր:

2020 թվականի մարտ ամսից սկսված «կորոնավիրուսային» իրավիճակը և նույն թվականի սեպտեմբերի 27-ից Հանրապետության պատերազմական իրավիճակում գտնվելը ևս չեն կարող չանդրադառնալ տնտեսության, այթ թվում՝ ֆինանսական համակարգի վրա: Սակայն, պետք է նշել, որ «կորոնավիրուսային» իրավիճակին հաջորդած ժամանակահատվածում կենտրոնական բանկն ակտիվորեն կիրառում է իր ձեռքի տակ եղած գործիքները՝ հնարավոր ռիսկերը չեզոքացնելու և տնտեսությունը ակտիվացնելու համար:

Դրամավարկային քաղաքանության առանձնահատկությունները Հայաստանում

Ինչպես գիտենք, ներկայիս դրամավարկային քաղաքականության փոխանցումային մեխանիզմի հիմքում ԿԲ տոկոսադրույքների, գնաճի նպատակադրման և գների կայունության շղթան է, այսինքն, ԿԲ-ն, փոփոխելով կարճաժամկետ տոկոսադրույքները, պետք է ազդի գնաճի և գների կայունության վրա:

Այս շղթային հաճախ անվանում են դրամավարկային քաղաքականության փոխանցումային մեխանիզմ:

Կարճաժամկետ տոկոսադրույքներ ասելով պետք է հասկանալ վերաֆինանսավորման, ներգրավված միջոցների և լոմբարդային ռեպոյի տոկոսադրույքները: Պետք է նշել, որ վերլուծությունների ժամանակ առավել հաճախ ուշադրություն է դարձվում վերաֆինանսավորման տոկոսադրույքը, քանի որ դա փողի «գինն» է տվյալ երկրում, այսինքն այն գինը, որով կենտրոնական բանկը միջոցներ է տրամադրում բանկերին և վարկային կազմակերպություններին:

Տոկոսադրույքի և գնաճի փոխկապվածությունն անվանում են դրամավարկային կամ, Թեյլորի կանոն, որն առաջին անգամ առաջարկվել է 1993 թվականին Սթենֆորդի համալսարանի պրոֆեսոր Ջոն Թեյլորի կողմից՝ «Դիսկրեցիոն քաղաքականությունն ընդդեմ պրակտիկ կանոնների» աշխատությունում: Դրամավարկային կանոնի իմաստն այն է, որ կառավարելով կարճաժամկետ տոկոսադրույքները՝ ԿԲ-ն կարող է հասնել իր նպատակային գնաճին և հետևաբար՝ գների կայունությանը: Այս հակադարձ կապի շնորհիվ, եթե կանխատեսված եռամսյակային գնաճը գերազանցի գնաճի նպատակային ցուցանիշին, ապա կենտրոնական բանկը կարող է բարձրացնել տոկոսադրույքները՝ գնաճը նվազեցնելու և նպատակային մակարդակին հասնելու համար: Իսկ ինչպե՞ս է տոկոսադրույքի փոփոխությունն ազդում գնաճի վրա: Ինչպես վերևում նշվեց, տոկոսադրույքի փոփոխությունն առաջինը զգում են առևտրային բանկերն ու վարկային կազմակերպությունները՝ վարկավորման ծավալների փոփոխությամբ: Այսինքն, տոկոսադրույքի բարձրացումը պետք է հանգեցնի վարկավորման ծավալների նվազման, քանի որ փողի «գինը» բարձրանում է, և հակառակը՝ տոկոսադրույքի նվազումը պետք է բերի վարկավորման ծավալների ավելացման: Սակայն, այս կանոնը շատ երկրներԻ տնտեսություններում կամ չի գործում, կամ ունի թույլ էֆեկտիվություն՝ կապված տվյալ երկրի տնտեսական առանձնահատկություններից:

Կարելի է դիտարկել, թե ինչպես է Հայաստանում գործում այս մեխանիզմը:

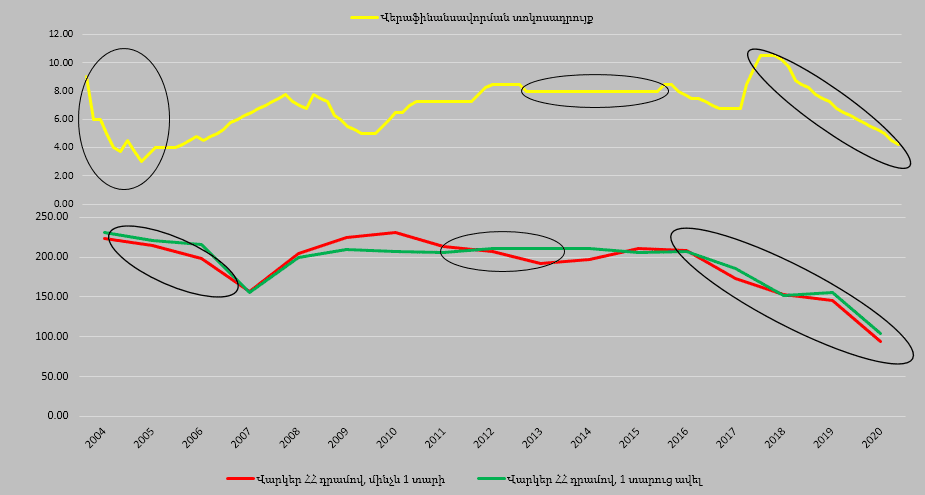

Գծապատկերում ներկայացված է 2004-2020 թվականներին ԿԲ կողմից մինչև 1, և 1 տարուց ավել ժամկետով ՀՀ դրամով տրված վարկերի ծավալները (2020 թվականը ներառում է մինչև սեպտեմբեր ամսի տվյալները) և նույն թվականների ընթացքում ԿԲ կողմից սահմանված վերաֆինանսավորման տոկոսադրույքի փոփոխությունները (2020 թվականը ներառում է մինչև հոկտեմբեր ամսին արված փոփոխությունները):

Գծապատկեր 1. ՀՀ ԿԲ վերաֆինասավորման տոկոսադրույքի և դրամային վարկավորման ծավալների դինամիկան (2004-2020 թթ.)

Հայաստանում ևս դրամավարկային քաղաքականության փոխանցումային մեխանիզմը որոշակի խնդիրներ ունի: Գծապատկերում շրջանակի մեջ են առնված այն հատվածները, որոնց ընթացքում տոկոսադրույքի փոփոխությունը կամ զգալի հակադարձ ազդեցություն չի ունենում վարկավորման ծավալների վրա, կամ դրա ազդեցությունը տեղի է ունենում մեկ այլ ժամանակահատվածում, ինչը դժվարացնում է կենտրոնական բանկի գործը: Գծապատկերից նաև տեսանելի է, այժմ մոտենում ենք վերաֆինանսավորման տոկոսադրույքի պատմականորեն ամենացածր մակարդակին՝ 3%-ին:

Ամփոփելով կարող ենք ասել, որ դրամավարկային և ֆինանսական կայունության ուղղությամբ աշխարհը մշակել է ռիսկերի զսպման շատ մեխանիզմներ, որոնց տեղայնացումը տարբեր երկրներում ունենում է արդյունավետության տարբեր մակարդակներ:

Հայաստանում, դրամավարկային քաղաքականությունը և ֆինանսական համակարգի կայունությանն ուղղված միջոցառումներն ունեն իրենց առանձնահատկություններն ու բարդությունները, որոնք պայմնավորված են երկրի տնտեսության կառուցվածքային առանձնահատկություններով, ինչպիսիք են՝ դոլարայնացման բարձր մակարդակը, ֆինանսական համակարգի միատարր կառուցվածքը և այլն:

Սակայն, պետք է նշել, որ Հայաստանի ֆինանսական համակարգը, սկսած 2008 թվականից, անցել է տարբեր ցնցումների միջով, բայց մնացել է կայուն, ֆինանսական համակարգի մասնակիցները հնարավորինս քիչ են զգացել այդ ցնցումները՝ շնորհիվ ՀՀ կենտրոնական բանկի կողմից արված գրագետ միջամտությունների: Ավելին, համաձայն Արժույթի միջազգային հիմնադրամի 2018 թվականի հետազոտության, Հայաստանի ֆինանսական համակարգը գնահատվել է որպես կայուն և հուսալի:

Պետք է նաև նշել, որ այն մեխանիզմներն ու գործիքակազմը, որոնք օգտագործվում են երկրների ազգային կամ կենտրոնական բանկերի կողմից, ունեն լրամշակման, և նոր մոտեցումների կարիք, քանի որ հատկապես 2020 թվականի սկզբից սկսված համաճարակային իրավիճակը ցույց է տալիս, որ նոր մարտահրավերները պահանջում են նոր գործիքներ:

Բանալի բառեր՝ կենտրոնական բանկ, ֆինանսական կայունություն, դրամավարկային քաղաքականություն, գործառնական նպատակ, վերաֆինանսավորման տոկոսադրույք, վարկ:

Հղումներ

Գրականություն

Հեղինակ՝ Մարինե Ավետիսյան (Marine Avetisyan) ©Բոլոր իրավունքները պաշտպանված են